1億円ポートフォリオの経過報告です。

今回は2021年3月23日時点のポートフォリオをもとに、直近の投資状況とマーケットについてお話ししたいと思います。

目次

資産状況とマーケットの動き

前回は2021年1月末時点の投資経過をご報告しました。

こちらがその時の資産状況です。

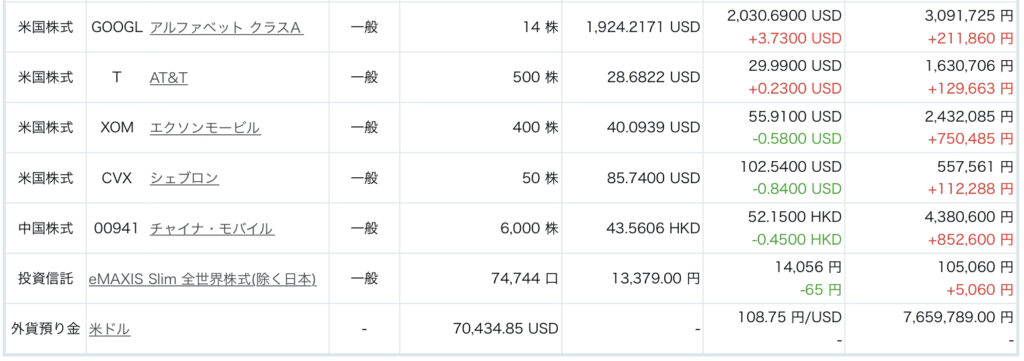

そしてこちらが、今回(2021年3月時点)の資産状況になります。

前回から比べると、セクターローテーション※が起こっています。

景気の動向を把握した上で、景気の局面変化ごとに、有望な業種別銘柄群に投資対象を切り替えていく投資戦略のこと。

引用元:野村證券

景気の波を、谷底に達した時を出発点にして、拡大期→成熟期→後退期→停滞期とすると、それぞれの局面で高い投資成果を達成する産業群には、一定のパターンが見られる。

実際の投資では、このパターンを認識した上で、産業内での企業間格差にも注目する必要がある。

これまでは、ハイパーグロース(ハイグロ)と呼ばれるところが圧倒的に強く、ナスダック銘柄が非常に強い動きとなっていましたが、今はそれがものすごい崩れ方をしています。

ではハイグロからお金がどこに流れたかというと、いわゆるリア充銘柄と呼ばれるホテルや観光といったところに行きました。

その他にも、航空、金融、資源(原油)といったところが高騰しました。

一体何が起きたかというと、グロースからバリューへの一時的な転換がより鮮明になったのだと私は見ています。

ポートフォリオの変化

それではポートフォリオの変化を順番に見ていきます。

バリュー銘柄に資金が流れている中で、どちらかというとバリュー銘柄を厚くしたポートフォリオにしており、その部分を中心に上昇しています。

銀行に関しては、金利が上昇したことで、株価が上昇しています。

シティグループとドイツ銀行を銀行セクターとしてポートフォリオに組み込んでいますが、この辺りは上がってくれました。

他にはチャイナモバイルの寄与度も結構高いです。

既に半分売却したので、200万ぐらいプラスという状況です。

また日本の商社株もきちんと利益を出してくれているので、グロースからバリューへの転換がこの辺りからも見てとれるかなと思います。

一方、セクターローテーションで少し取り残されていたのが、一般消費財です。

そのため、前回から比べてP&G、ユニリーバ、J&Jといったところを大きく買い増しています。

1、2月に大きく売られていたので、この辺りを買い増すことでポートフォリオを分厚くしています。

ユニリーバにいたっては、配当利回りが3.5%を超えてくるような水準になっていたので、この水準までこういう会社がいくのは珍しいのかなということで、買っています。

そして決済系は押されている印象です。

ペイパルも一時300ドルをつけたものの、急落して今244ドルとなっています。

決済系が弱い要因は、単純に数字(業績)が良くないからではないかと思います。

やはりコロナで消費自体が落ち込んでいる中、アフターコロナだなんだと言いながらも、国外への動きがほとんどないので、お金が動かないとなると決済系は厳しいのではないかと考えています。

そのためここに関しては、回復にもう少し時間がかかるかもしれないと思っています。

次に、ハイパーグロースはやはりポートフォリオ内でもダメージを受けています。

エヌシーノ、シースリー・エーアイ、ヴィアトリス、アファーム・ホールディングス、ユニティー・ソフトウェア辺りの銘柄です。

全体では1月から見てプラスは出ていますが、この2月頃に買ったグロース銘柄が軒並み悪い働きをしてしまっていて、ポートフォリオ全体では相当足を引っ張っています。

今回のポートフォリオでは見えない部分ですが、既に100万円分ぐらい損切りもしているので、今見えているマイナス以上に大きなマイナスもあります。

ヴィアトリスは64万もマイナスです。

シースリー・エーアイなんて100万ぐらい食らっています。

160ドルぐらいの時に買ったのですが、実はだいぶ損切りしています。

買い足したグロースが軒並み下落してしまっている一方で、バリューが伸びてきているのでポートフォリオ全体としてはそこでプラスに持っていけているといった状況です。

あと大きな問題として、急激にドル高が進んだということもあります。

これだけで200万ぐらい変わっているかと思います。

現在のプラスは、ほぼドル高によるところが大きいです。

1月末時点と今ではドルの値段が全然違うので、ドル高の恩恵を受けてポートフォリオ全体が上昇しているという感じです。

株式投資としては成功とも失敗とも言えず、どちらかと言うと失敗気味の運用でしたので、もう少しプラスにしたかったというのが正直なところです。

ただ現在は、セクターローテーションをやっています。

セクタローテーションが今後のカギ

今後のポートフォリオの戦略としては、セクターローテーションを行っていくつもりです。

特に消費財セクターがどう動くのかに注目しています。

P&G、ユニリーバ、J&Jなどの銘柄です。

この辺りがどう動いていくのか。

やはり、ものを消費するという根本の部分であることと、基本的にインフレに耐久力があると言われているのが消費財だということから、この辺りの銘柄が動き出して初めて消費がある程度回復してきたとみなすことができると考えています。

セクターローテーションとしては、消費財に注目して見ていきたいと思います。

消費財が出遅れている要因として考えているのが、ハイパーグロースにお金が流れすぎていて、循環物色の中で単純に遅れているということだと私は考えています。

日本であれば、銀行株がここ数ヶ月急激に上昇していると思いますが、これもセクターローテーションで遅れていたためだと考えています。

ですので、消費財に関しても、ヘッジファンドなどが買い始めるとまた流れが変わるのかなと考えています。

私は、指数投資ではなく個別投資をメインにやっていますので、セクターローテーションを読んでいくということが個別投資の醍醐味だと考えて予想しています。

売られたら、淡々と買い増ししてくというスタンスで、これからも行きたいと思います。

一、二ヶ月ぐらい先に動きが起こりそうなセクターに先手を打っていくというイメージです。

このところ歴史的なスピードで金利上昇していますが、これだけの金利の上昇を急激にしてしまうと、ハイパーグロースと言われる借り入れを軸にしている企業は、相当深いダメージになってきていると考えています。

ソフトバンクの孫正義さんが、この前の決算で言っていたのですが、「金利が高いとか国際情勢がどうこうではなく、単純に未来に対して、何がリードしていくのか、何が一つ先の未来を作っていくのか、そういったものに投資をすべきだ」というようなことを言っていました。

これについてはホントその通りだなと思いました。

目先の金利の上げ下げによって影響されるような銘柄ではなくて、10年後きちんと世界をドミネートしているような銘柄を組み込んでいければ、ポートフォリオとしてはそれでいいのかなと考えています。

その点で言うと、特に期待しているのはユニティー・ソフトウェアです。

今後もそういう目線でポートフォリオを組み立てていきたいと思います。

おわりに

いかがでしたでしょうか。

今回は、振り返ってみると前回の1月から大きなポートフォリオの変化があったという状況でした。

ブログの性質上、リアルタイムな動きをお伝えできない部分も多いため、タイムリーなお話しはTwitterの方でつぶやいています。

良ければ、Twitterの方もご覧ください。

【ロビン@自由億投資家 @investor_robin】

最後までお読みいただきありがとうございました。