2021年がついこの間始まったかと思えば、早いものでもう1ヶ月が経過しました。

今回は1月末時点での1億円のポートフォリオをお見せし、前回からの比較や気づいたことについてお話ししていきたいと思います。

目次

1月末時点でのポートフォリオ

まず、前回(11月26日時点)の資産状況です。

前回のポートフォリオの詳細については、下の記事をお読みください。

そして、今回(1月26日時点)のポートフォリオです。

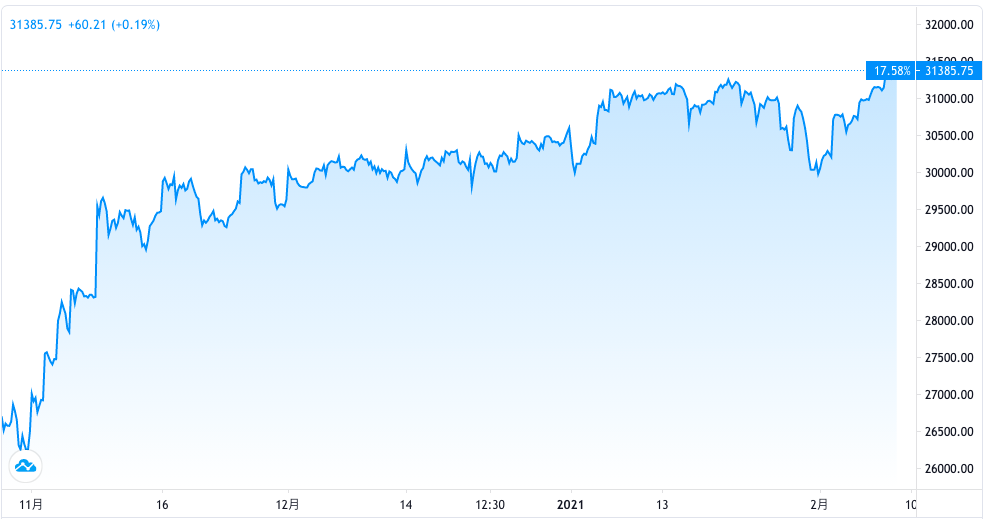

11月末から比べて、1月末はN Yダウが3万ドルから3万1000ドル近くに上昇しており、ポートフォリオ全体も地合いに合わせて評価が上昇する結果となりました。

《NYダウ チャート》

決済系の動きに注目

特筆して思うところは、VISAやマスターカードなどの決済系の株価の動きが良くないことです。

金融系も下がっていますが、決済系ほど下がっていないので、気になっています。

ここまで下がるほどの材料が見当たらないので、今後の値動きに注視しています。

そもそもクレジットカードは、旅行に行った時など外出する際に利用することが多いので、収益性が落ちていることが、株価に影響しているのかもしれません。

もしここからさらに下がっていくようであれば、VISAなどは買い増し対象として考えています。

グロースからバリューへのトレンド転換はまだはっきりせず

また全面的にナスダックは高い水準ですが、ポートフォリオの銘柄でいうとマイクロソフトが堅調に推移しています。

この辺りの動きを見ると、グロース株の中でも色合いが鮮明になってきているのかなと思います。

昨年11月時点では、グロース株の下落、バリュー株の上昇というトレンド転換の話をしました。

(詳細は、前回の記事でお話ししています。)

率直な感想で言うと、今はニュートラルな状況に戻りつつあると思います。

一時、極端なバリュー買いが入っていましたが、現在はナスダックが史上最高値を更新し続けているように、完全に逆転したとまではいえないと思います。

IPO銘柄も堅調!セカンダリからでも十分

昨年はI P O銘柄にも何銘柄か仕掛けていましたが、こちらも堅調な動きとなっています。

組み入れている銘柄でいうと、バイオ医薬品投資のロイヤリティ・ファーマと、ソフトウェア企業のユニティ・ソフトウェアです。

この辺りの値動きは予想通りとなっています。

セカンダリ※で入って十分だったと思います。

新規規公開株が上場したあとにIPO銘柄を購入すること。

ちなみに、米国はIPOのブックビルディングに参加できないというデメリットがあります。

ブックビルディング方式とは、一般的に「需要積み上げ方式」とも呼ばれ、引受証券会社(幹事証券会社)が、新たに公開(新規公開)予定である企業の株式の公開価格(発行価格、売出価格)を決定する際、既公開銘柄の公募増資や売出しに際して発行価格や売出価格を決定する際、転換社債型新株予約権付社債(CB)発行に際して転換価格の市場価格からのアップ率を決定する際などに使われる方式のことをいいます。

引用元:SMBC日興証券

昨年は、フードデリバリーのドアダッシュや民泊仲介大手のエアビーアンドビーなどが変な動きになったのですが、基本的にブックビルディングに参加できないことは、あまりデメリットでないと感じています。

日本では公開後に10倍になったり値動きが激しくなることがよくありますが、米国の場合は割とプライスが安定しているイメージがあります。

そのため、セカンダリから入っても十分だと考えています。

過熱感のあるIPOの場合に関しては、一旦様子を見て、値段が下がったところを狙うこともできます。

過去にはウーバー・テクノロジーズなど米国IPO銘柄を結構買っているのですが、セカンダリでも十分だと思います。

新たに組み入れたもの

新しく組み入れた銘柄として、日本の商社株、チャイナモバイル、コカコーラなどを買い足しています。

ちなみに原油やアリババ株は売却しています。

前回の報告時に、P&GやJ&Jなどの消費財の動きがインフレを占う上で注目しているとお話ししましたが、今のところ横ばいです。

まず日本の商社株ですが、こちらは年明け一発目に買い増しました。

これといって理由がないと言ってしまえばそれまでなのですが、ポートフォリオの分散という目的で買いました。

日本株で一番買いやすいセクターだと判断しました。

世界のコモディティが回復した時に、その基調に乗ることができ、かつ割安、超大型株と言ったいくつかの要素を満たしているのが商社株だったからです。

これまでの記事を読んでくださっている方は、お気づきかもしれませんが、今のポートフォリオは1億円のうち6300万が余剰資金です。

去年から運用を始めて、ほとんど使っていません。笑

その中で、今448万プラスで、投資分に対して半年でプラス10%となっているので、結構アウトパフォームしていると思います。

ただ、少しポジションを持たなさすぎているという理由で、買いやすい商社株を買いました。

続いて、チャイナモバイルですが、年明けに購入しました。

買った理由としては、まず13兆円と時価総額が大きい銘柄である点です。

また、知っている人はご存知だと思いますが、N Y市場で上場廃止になりました。

チャイナモバイル、チャイナユニコム、チャイナテレコム3社が中国の通信傍受などで米国の不利益になるとされ、上場廃止になりました。

それによって不当に売られることになっていました。

強制的にです。

チャイナモバイルは契約者数9億人と言われていて、決算も好調でした。

潤沢な資金を持っていて、収益性も高く、株価だけが売られているという状況だったのです。

そんな中、売られている理由が、上場廃止という会社とは関係ない外部要因であったので、これは買い時だなと思いました。

当時、配当利回りは8%台で推移していました。

この水準にもなってくると、考えなければいけないことは減配リスクです。

「高配当銘柄は買うな」という格言があるように、高配当であることを追い続けるのは実際とても危ないです。

ただこの銘柄の場合は、訳のわからない要因で売られているので、この高配当はそのまま力になる可能性があると考えました。

チャイナモバイルに関しては、配当をもらいながらゆっくり保有していていい銘柄だと位置付けています。

そもそも、このポートフォリオにはデイトレードやスイングトレードをするつもりはありませんので、あくまで長期投資ができる銘柄を選択しています。

S&P500に対して自分のポートフォリオがオーバーパフォームできるか勝負をしています。

現状、投資金額に対してオーバーパフォームできているので、この調子で続けていきたいと思います。

以上の通り、ポートフォリオ全体を見渡すと、しっかりとプラスが出ています。

金額ベースで一番マイナスなのは金です。

これはある意味、投資としては上手くいっていると言えます。

きちんと株式市場の上昇をとれているということなので。

下落局面で真価を発揮するポートフォリオを目指す

このポートフォリオは、下落局面で真価を発揮すると考えています。

マーケットの状況がいい時は、S&P500をちょっとだけオーバーパフォームしてくれる程度ですが、S&P500が大きく下がった時には、めちゃくちゃにはならないんじゃないかと思っています。

あくまでかなりディフェンシブなポートフォリオだと自分では思っているからです。

そこでポイントとなるのは、ディフェンシブでありながらも、きちんと指標をオーバーパフォームすることが大事だと考えています。

その点が、ポートフォリオを組む時に苦心しているところです。

現状は、エクソンモービルやプルデンシャル、シティなどのディフェンシブ銘柄が堅調に推移してポートフォリオを押し上げてくれています。

今後のポートフォリオ戦略

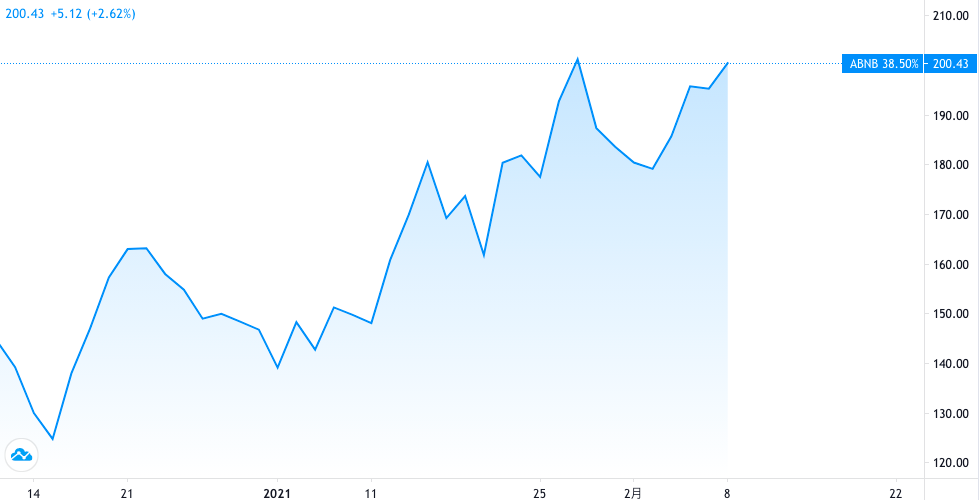

今後狙っている銘柄についてお話ししたいと思います。状況にもよりますが、民泊仲介大手のエアビーアンドビーは注目しています。

ただ今の時価総額は高いと感じています。

《エアビーアンドビー 株価チャート》

時価総額10兆円台ですがまだそこまでの企業ではないだろうと考えています。

100ドルぐらいまで下がったら買いたいと思います。

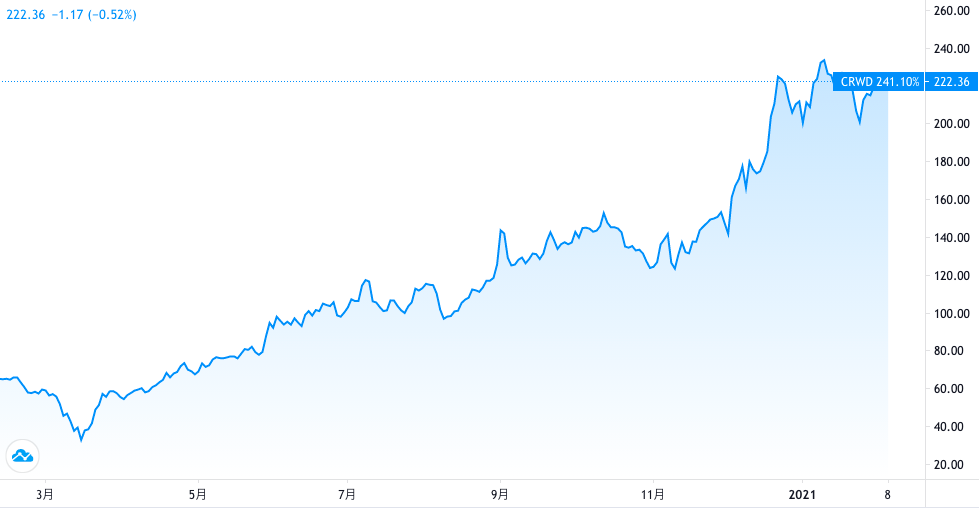

あとは、ネットセキュリティ系のクラウドストライクです。

ここも値段が222ドルと高い水準で推移していると考えているので、160ドル近くまで下がったら買いたい銘柄です。

《クラウドストライク 株価チャート》

なんだかんだネットセキュリティは今後伸びてくると考えています。

また、買いの時期を伺っているのがキャタピラーです。

この銘柄も時価総額10兆円超えのモンスター企業ですが、買い時を逃してしまった銘柄です。

今の株価は上がり過ぎていると考えています。

他にはチャイナモバイルは、株価が下がっていけば買い増したいと考えています。

底は固そうだと考えています。

そしてP&GやJ&Jも状況を見て、買い足していく予定です。

このように基本は、硬い銘柄を買っていきたいです。

グロース市場で警戒されていること

私はオフェンシブ系(グロース)の買い足しには消極的です。

これには明確な理由があります。

グロース市場に対して今世界で最も警戒されていることは、金利の上昇です。

実際金利上昇が長期で起こってきています。

借金が多い会社は、金利の影響を真っ先に受けます。

この借金の多い会社=グロース企業のことです。

これからの企業は銀行からの融資を受けて時価総額を維持しています。

そのため、投資家は金利上昇を嫌うと考えています。

米国としては、ナスダックの上昇を多少なんとかしたいと思っているはずです。

でないと暴走しているような値段になっていきかねないので。

そうなると、金利で押さえつけにくるのかなと思っています。

その時にグロース株は個人的に買いにくいなと考えています。

これが今バリュー株に行っている理由です。

バリュー株は金利上昇に強いです。

元々お金を借りずともやっていける会社ばかりですので。

ただ今ポートフォリオに組み入れているグロース銘柄については、自分の中で自信を持っている銘柄が多いので、この程度であれば耐えてくれると思っています。

初めからグロースには傾倒していませんので、あえてグロース銘柄を切っていく必要はないと考えています。

あくまで「バリュー株でポートフォリオを組んでパフォーマンスを出せる」というのが、このポートフォリオの強みだと思っているので、数少ないグロース銘柄が結果を出してくれているというのが現状です。

市場上昇局面では、誰がやっても順調になるとは思っていますので、できるだけ市場がクラッシュした時に真価を発揮してくれればと思っています。

おわりに

いかがでしたでしょうか。

11月末のポートフォリオから1月末のポートフォリオを比較して、変化があったところや、気づいたことなどをお話ししました。

今後も定期的に経過報告していきたいと思いますので、少しでもご参考にしていただけると幸いです。

最後までお読みいただきありがとうございました。